编者按:俄乌冲突以来,国际大宗商品市场受到显著影响,特别是部分能源和矿产品价格出现了大幅波动。中国地质调查局国际矿业研究中心矿业市场组研究人员近期对此进行了跟踪研究,“矿业界”将陆续推出系列文章,用准确的数据和专业的观点,为广大读者解读俄乌冲突对矿业市场带来的影响,敬请垂注。

此为本系列第六篇文章,前五篇请见:“俄乌冲突对国际石油市场影响几何?”;“俄乌冲突对磷矿市场影响几何?”;“俄乌冲突以来对全球天然气市场影响几何?”;“俄乌冲突对钾盐市场影响几何?”。“俄乌冲突对全球煤炭市场影响几何?”。

研究人员通过对俄乌冲突以来全球贵金属市场态势的跟踪分析,形成了如下几点认识:

一是俄罗斯贵金属资源丰富,钯、黄金和白银储量均居世界前列,俄罗斯是全球第一大钯金生产国,占比37%,第三大黄金生产国,占比11.9%,第六大白银生产国,占比5.4%。二是俄乌冲突以来,市场避险情绪持续升温,叠加大宗商品和能源价格上涨带来的通胀上涨,短期内推高黄金和白银价格,达到历史高位;而中长期来看,美联储持续收紧的货币政策等举措将令黄金市场遭遇逆风。三是俄罗斯是钯金属市场中心,叠加近年来钯供应紧张,俄乌冲突期间钯金属价格创历史新高。四是俄乌冲突对全球钯供给造成明显冲击,而黄金和白银供需基本面未发生根本性影响,主要因为俄罗斯黄金基本以国内市场交易为主,伦敦金银市场协会对俄制裁不会对全球供应链产生严重冲击,而俄罗斯对全球白银供给较少,冲击亦不明显。五是俄乌冲突对以俄罗斯市场为重心的贵金属矿业公司冲击严重,股价暴跌,而国际大型贵金属企业因贵金属价格升高业绩普遍上涨,成为受益者。

一是价格高位震荡的钯金属在俄乌冲突期间再创历史新高。

因2018年以来汽车制造大幅度增长,价格由235元/克(约1080美元/盎司)快速上涨至2020年2月的650元/克(约2500美元/盎司),上涨约2.7倍,后因疫情影响价格保持在550元/克(约2250美元/盎司)高位震荡,俄乌冲突以来钯创历史新高为760元/克(约2950美元/盎司),增长38%。因钯库存较低,市场对供应中断的风险敏感。

▲图1 2015年以来钯价格走势(数据来源:Wind)

二是黄金和白银价格持续上行,黄金价格突破2020年8月以来最高价位。

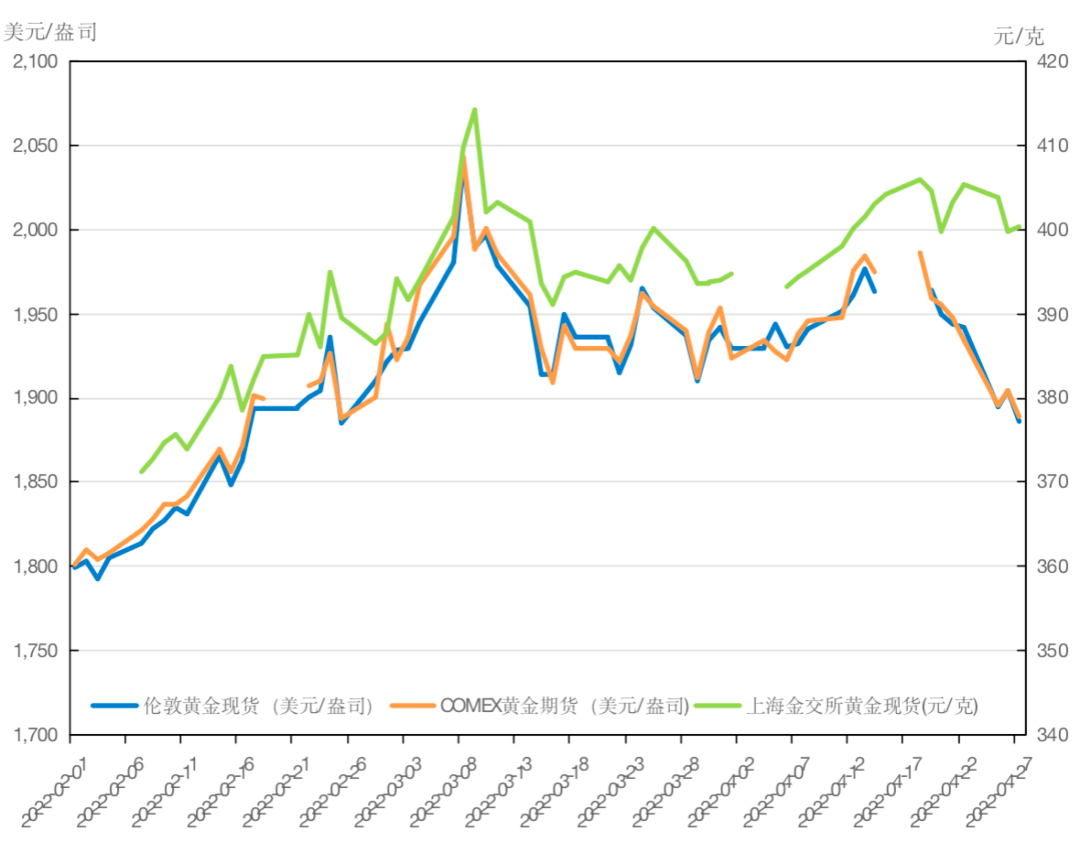

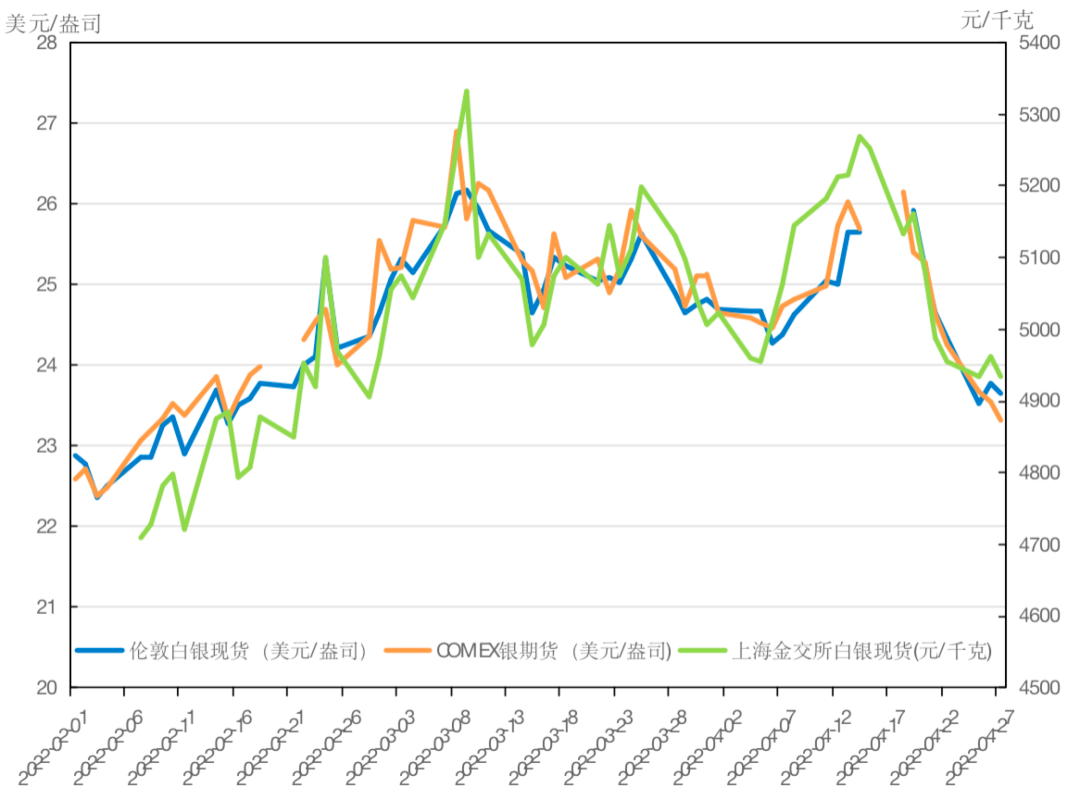

受俄乌冲突影响,国际市场黄金价格从今年2月初的1800美元/盎司左右持续上行,3月8日盘中突破2000美元/盎司,上海黄金交易所(以下简称“上海金交所”)3月9日黄金价格突破410元/克(图2),均为2020年8月以来最高价位。国际白银价格从2月初22.9美元/盎司左右持续上行,3月9日国际达26.2美元/盎司,上海金交所白银价格达5332元/千克,达到历史高位(图3)。

三是3月9日之后,贵金属价格回调明显,18日以来美国加息政策落地贵金属价格高位震荡。

3月8日,俄罗斯和乌克兰进行第三轮谈判,俄乌局势相对缓和,国际贵金属价格出现短线回落。钯金属3月9日后下降,截止4月27日下降至541元/克(约2250美元/盎司,图1);4月27日,最新COMEX黄金价格已回调至1889美元/盎司,上海金交所也回调至400元/克附近(图2);最新伦敦现货白银价格小幅回调至23.32美元/盎司,上海金交所白银价格回调至4934元/千克(图3)。

▲图2 2022年以来伦敦黄金现货、COMEX黄金、上海金交所价格走势(数据来源:Wind)

▲图3 2022年以来伦敦白银现货、COMEX白银、上海金交所价格走势(数据来源:Wind)

一是市场避险情绪持续升温推动黄金和白银价格上涨。

货币天然是金银,黄金和白银具有强避险属性,经济的繁荣与衰退对具有避险属性的黄金有直接的影响。俄乌紧张局势下避险情绪的发酵、强化和爆发也使得贵金属在2月下旬出现了脉冲式的上涨,其中黄金表现尤为瞩目创去年8月以来新高,白银跟涨。

二是俄乌冲突导致大宗商品和能源价格上涨进一步推升了通胀预期,黄金的抗通胀需求随之上升。

俄罗斯作为全球大宗商品和能源的出口大国,俄乌局势持续紧张下,部分大宗商品和能源价格持续上行将使得高通胀情形延续,尤其拉加德曾在2月会议上表示当前欧洲高通胀中有一半的贡献来自能源,这将进一步拖后欧美通胀回落的时间。黄金和白银的抗通胀的属性一定程度对其价格上行形成良好支撑。

地缘政治危机对贵金属市场影响是短期的,通胀水平及美联储应对通胀措施对贵金属市场的影响将贯穿2022年全年。可以预见,美联储收紧货币政策等举措将令黄金市场遭遇逆风。

瑞银集团预测未来几个月在地缘政治风险持续的情况下,金价或保持上升;一旦风险消退或局势相对缓和,如3月8日俄乌谈判,黄金市场将很快转回关注宏观经济、美联储货币政策和经济增长前景等因素。2021年底,澳新银行预测2022年黄金均价为每盎司1725美元;荷兰银行预测2022年黄金均价为1500美元,2023年将进一步下跌至1300美元;世界银行预计2022年黄金均价1750美元,2023年1730美元。

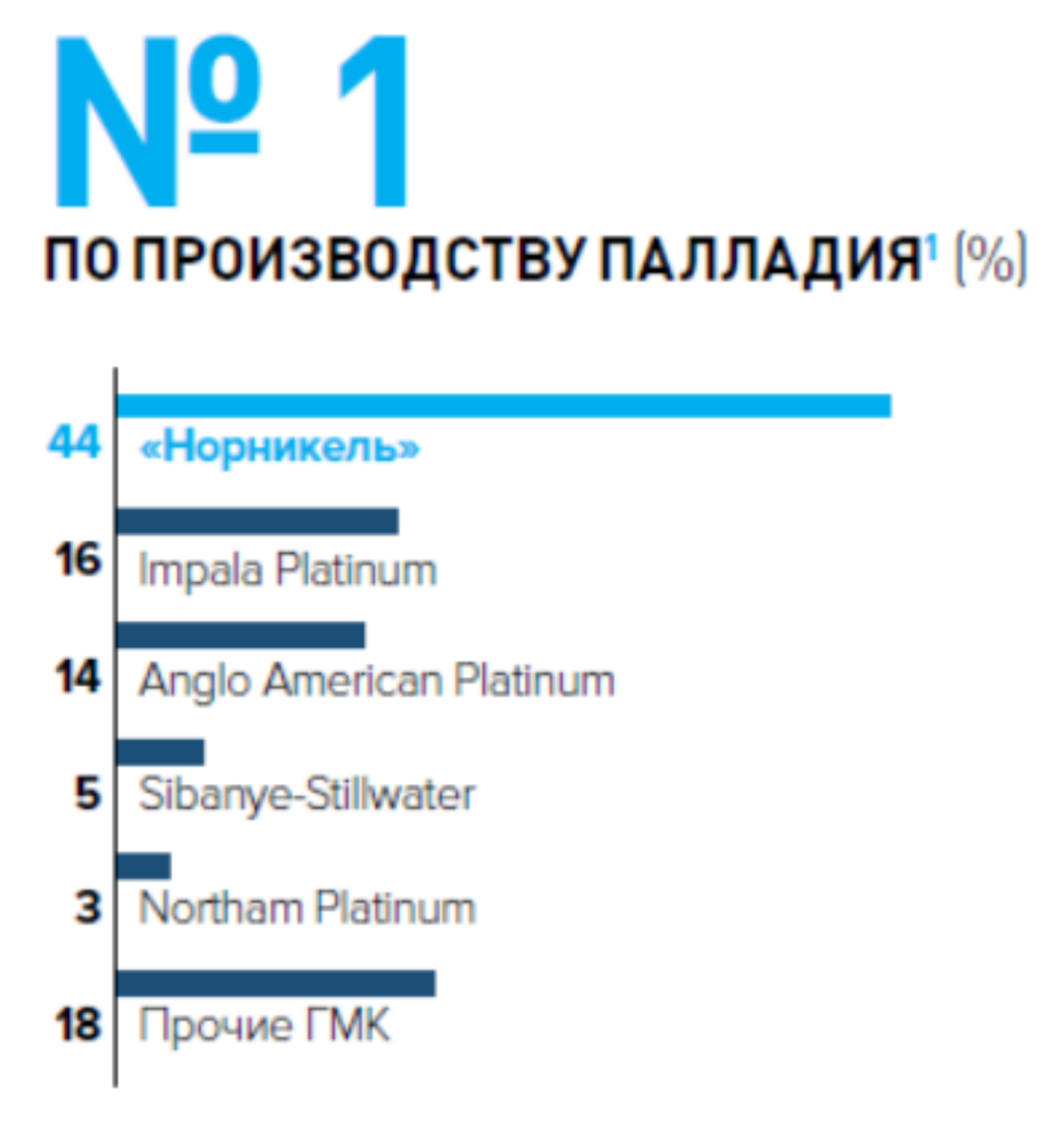

一是俄罗斯钯金资源量丰富,产量占比达43%。

全球钯资源测算为3.65万吨(铂钯平均产量比值公式),俄罗斯钯金属占全球资源量的37%。2021年俄罗斯钯产量82吨(282万盎司),占全球43%,出口份额占全球市场40%(图4)。2020年全球钯消费总量位302吨,消费集中在中国(31%)、欧洲(20%)和北美(20%)。

▲图4 2020年全球主要生产商占比(数据来源:诺里斯克norilsk 2021年报)

二是欧美大部分领空对来自俄罗斯的航班关闭,推高钯金属航空运输成本。

全球主要用于催化转换器的金属几乎都是由客机运输,由于欧洲大部分领空对来自俄罗斯的航班关闭,俄罗斯钯金出口面临中断危机,对钯金的价格雪上加霜,俄罗斯全球最大的钯金供应商诺里斯克(Norilsk Nickel)正在研究替代路线,通过其他渠道安排供应以供。

一是全球黄金和白银资源分布较为均匀,俄罗斯黄金和白银资源储量丰富,居世界前列。

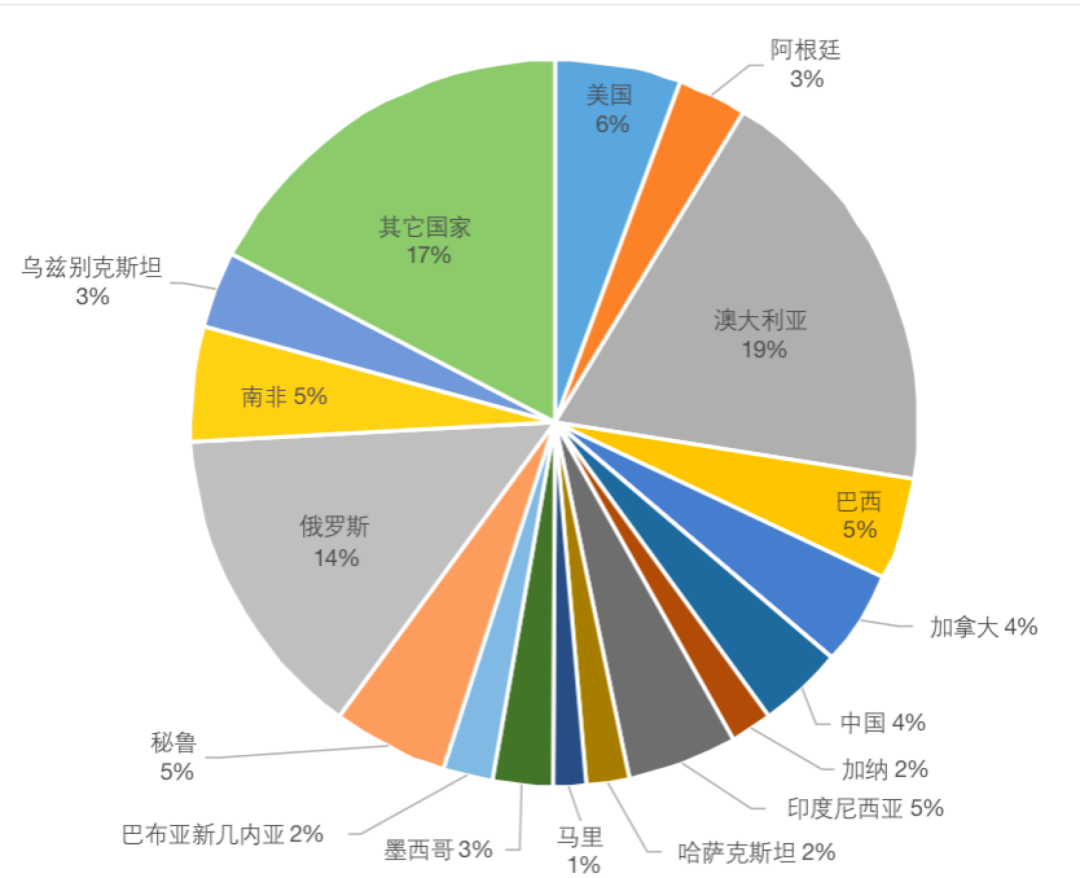

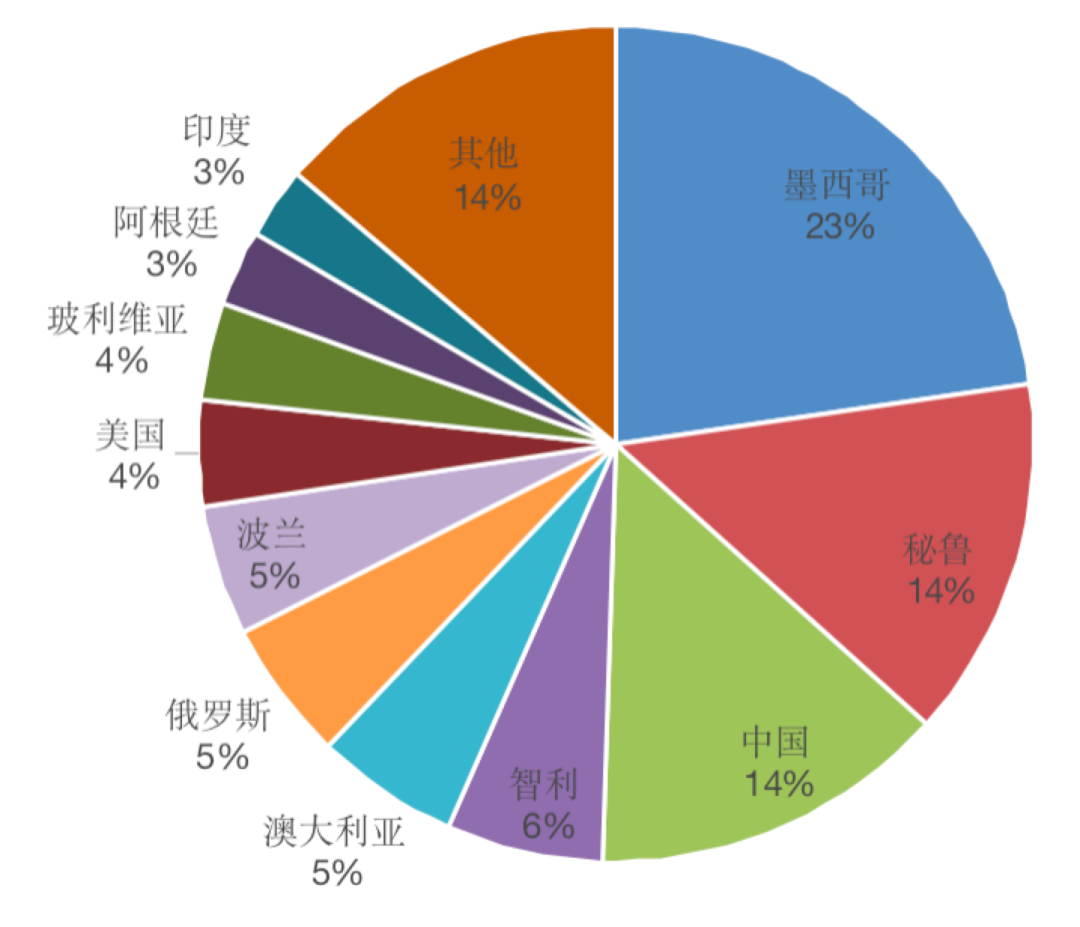

根据USGS数据,2021年全球黄金储量约5.3万吨,其中俄罗斯黄金储量0.75万吨,占比约14.2%,仅次于澳大利亚(1万吨),居世界第二位(图5)。2020年全球白银储量约50.3万吨,其中俄罗斯白银储量4.5万吨,占比约9.0%,位列秘鲁(9.1万吨)、澳大利亚(8.8万吨)、波兰(7万吨)之后,居世界第四位(图6)。

二是中国、澳大利亚和俄罗斯是全球最大的三个黄金生产国,其中俄罗斯产量占比9.4%。

根据世界黄金协会数据,2020年全球黄金产量约3200吨,其中中国产量380吨,占比11.9%,位居世界第一;俄罗斯产量约300吨,占比9.4%,居世界第二位,仅次于澳大利亚320吨(图7)。

▲图5 2021年全球各国黄金储量占比(数据来源:USGS)

▲图6 2020年全球各国白银储量占比(数据来源:USGS)

▲图7 2020年全球各国黄金产量占比(数据来源:世界黄金协会)

三是全球白银产量主要集中在墨西哥、秘鲁和中国,俄罗斯产量相对丰富,居世界第六位。

根据世界白银协会数据,2020年全球白银产量约784百万盎司。白银产量前五的国家分别为墨西哥(178.1百万盎司)、秘鲁(178.1百万盎司)、中国(178.1百万盎司)、智利(178.1百万盎司)、澳大利亚(178.1百万盎司),占比分别为22.7%、14.0%、13.8%、6.0%、5.6%。俄罗斯白银产量相对丰富,2020年白银产量约42.5百万盎司,全球占比约5.4%(图8)。

▲图8 2020年全球各国白银产量占比(数据来源:世界白银协会)

根据世界黄金协会数据,2021年全球黄金总需求4021.3吨,总供给为4666.1吨,供需缺口为+644.83吨;根据世界白银协会数据,2020年全球白银总需求量896.1百万盎司,总供给为975.9百万盎司,供需缺口为+79.8百万盎司。除个别年份因为投资需求大幅增加而高于黄金和白银供给外,近十年的其他年份,黄金和白银均是需求小于供给,呈现供过于求的基本面态势。

从商品属性出发,供需基本面是商品价格走势的核心影响因素,而贵金属市场供过于求的格局持续,但是黄金和白银价格并没有持续的大幅回落,主因在与的黄金和白银商品属性对价格的影响仍在弱化,其债券属性和货币属性成为黄金和白银价格走势的核心影响因素。

一是俄罗斯钯供给冲击较黄金和白银明显。

贵金属主要的四个品种中钯、铂、金、银,近期钯的价格涨幅最为显著,由于俄罗斯钯矿占到全球37%,金矿占比约10%,供给冲击越大,涨幅越为明显。同样作为避险金属,但白银近期走势不及黄金和钯,这或主要由于俄乌冲突对白银供给并不带来明显的供给冲击。此外俄罗斯黄金基本以国内市场交易为主,不会对全球供应链产生严重冲击。

二是黄金在工业领域消耗占比仅为10%,而白银约60%,地缘政治冲突对黄金走势影响更为明显。

白银在工业领域有着广泛应用,工业最终用途消耗的白银占比接近60%,而黄金为10%左右,故白银价格对经济周期比较敏感。故在经济或地缘政治不确定性风险较大的时期,黄金的价格涨幅比白银大。在经济复苏时期,由于工业需求上升,白银的价格涨幅更大。

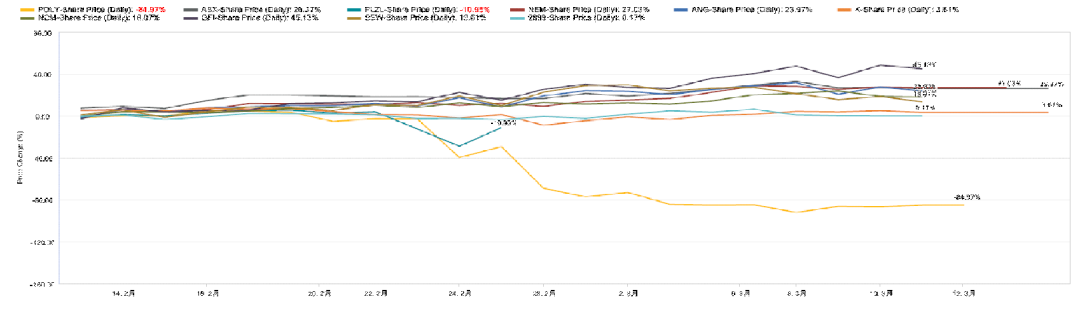

国际大型黄金企业,如巴里克黄金(Barrick gold,ABX)、纽蒙特矿业(Newmont Mining Corporation,NEM)、英美黄金阿散蒂(Angologold Ashanti,AU)、金罗斯黄金公司(Kinross gold,K)、纽克雷斯特矿业公司(Newcrest Mining Ltd.,NCM)、金田公司(Gold fields,GFI)、四瓣叶黄金公司(Sibanye Gold,SBGL)以及我国大型黄金企业中国黄金、紫金矿业、山东黄金等,股价均受国际金价影响而呈现不同程度上涨(图7)。当国际金价大幅度上涨的时候,将会刺激公司业绩大幅上涨,紫金矿业相关人员表示金价每上涨1%,公司金矿业务毛利上涨2.03%。此外,俄乌冲突以来伦敦股市成分股中白银资源类个股领涨,全球白银第一大生产商弗雷斯尼洛,第二大生产商嘉能可股价均出现明显上涨。

作为世界上最大的贵金属生产国之一,俄罗斯主要黄金和白银生产商包括Polymetal International Plc(POLY)和极地黄金公司(Polyus PJSC,PLZL)。由于其黄金出口通常由该国的商业银行经办,但其中许多银行现在面临制裁。在俄乌冲突升级后,以俄罗斯市场为重心的金矿公司Polymetal International Plc股价出现暴跌,至3月12日,伦交所上市的Polymetal股价已从1186美元每股高点跌至100美元左右,股价暴跌了85%。而极地黄金公司在24日战争爆发时下跌11%,之后莫斯科交易所闭市(图9)。

▲图9 2月以来全球大型贵金属企业股价变化(数据来源:标普)

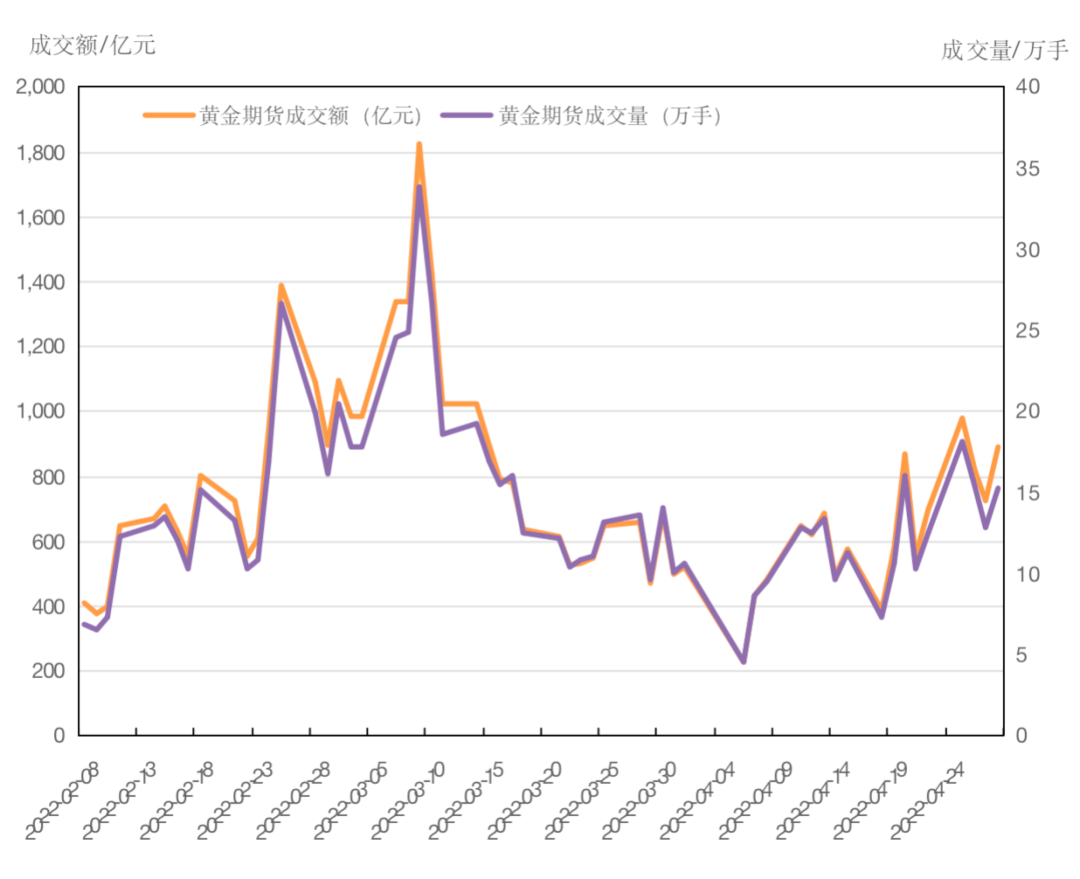

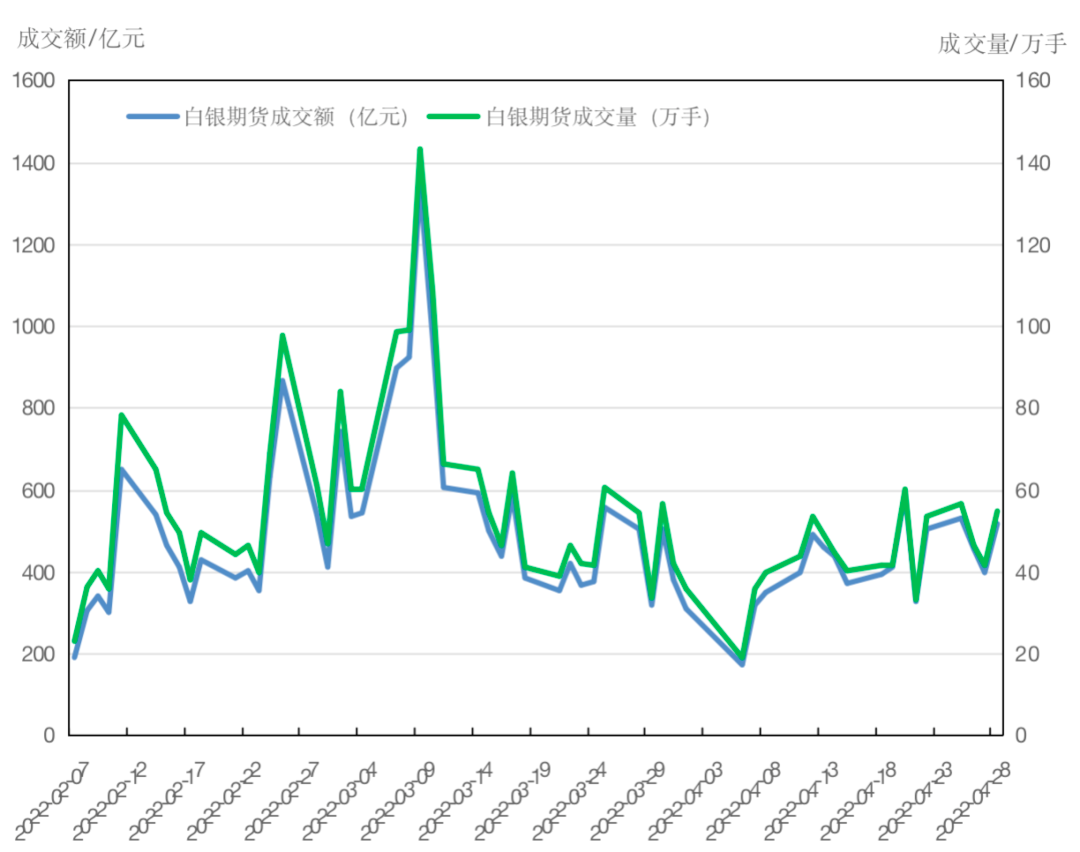

一是3月9日之前上海期货交易所黄金和白银期货贸易额和成交量大涨,3月9日之后出现明显下降。

2月以来,受俄乌冲突影响,上海期货交易所黄金和白银期货成交额和成交量持续上涨,均于3月9日达到最高峰(图10和图11)。黄金期货成交额和成交量3月9日分别达1824亿元、33.9万手,相较于俄乌冲突前夕(2月23日)低点涨幅分别达198.4%和212.3%。白银期货成交额和成交量3月9日分别达1351亿元、143.6万手,相较于2月23日低点涨幅分别达280.8%和257.3%。

▲图10 2月以来上海期货交易所黄金期货成交额和成交量(数据来源:Wind)

3月9日开始,俄乌进行第三次谈判,局势相对缓和,上海期货交易所黄金和白银期货成交额和成交量回落明显,至4月28日,黄金期货成交额和成交量分别下跌至892亿元、15.3万手,跌幅分别为51.2%和54.9%;白银期货成交额和成交量下跌至521亿元、55.2万手,跌幅更大,分别为61.4%和61.6%(图10和图11)。

▲图11 2月以来上海期货交易所白银期货成交额和成交量(数据来源:Wind)

二是各大基金和央行加大增持黄金量。

受俄乌冲突影响,3月1日全球最大的黄金ETF—SPDR的持仓大增13.36吨,总持仓量达到1042.38吨,2月以来增加24.63吨。俄罗斯央行2月表示,在大规模购买黄金暂停两年之后,将再次开始购买国内生产的黄金。由于俄罗斯黄金生产商现在将难以找到其他买家,因此俄罗斯央行的这一举动可能成为这些企业的生命线。

三是伦敦金银市场协会(LBMA)和芝加哥商品交易所集团(CME Group)暂停了俄罗斯黄金和白银精炼厂交货商资格。

一是俄制金条被踢出全球最大黄金市场,或可使中国黄金储备大幅增加。

当前美西方一方面禁止俄罗斯新生产的金条进入伦敦市场,使其贵金属交易额大量损失,另一方面西方冻结俄罗斯央行存于海外的外汇存底,高盛分析指出这可能使得俄罗斯央行运用国内囤积的大量黄金继续跟外国贸易。然而,由于中国以外地区对于透过黄金结算贸易的办法兴趣不大,因此俄国可能不得不贱卖大批黄金,对我国增加黄金储备是机遇。

二是全球对钯的需求逐步增长,中国应紧跟国际形势,抓住市场机遇,提高进口份额或增加资源权益量。

钯是汽车尾气催化剂和氢燃料电池重要原料,随着我国对环保的需求和氢能源汽车发展,再加上印度和东南亚国家工业化,我国钯金属需求持续增长并面临长期竞争。中国与俄罗斯陆路接壤,可作为俄罗斯代理进出口。

作者单位:中国地质调查局国际矿业研究中心

矿业科技研究所

中亚和西亚矿业研究所

*本文仅代表作者个人观点,不构成平台意见或投资建议